Dis papa, explique-nous la finance

|

Ce qui suit est un extrait du livre Dis papa, explique-nous la finance (publié en août 2024). |

Les premiers chapitres sont publiés sur les pages LINKEDIN de l'auteur (Newsletter)

Chapitre 1 - DIS-PAPA, LA BOURSE, AU JUSTE, A QUOI ÇA SERT ?

Vous voulez commencer par la bourse ? Pourquoi pas. Eh bien la bourse c’est très simple, c’est une invention qui permet aux entreprises d'obtenir de l’argent … sans être obligées de rembourser.

Oui, vous avez bien entendu ! Sans obligation de rembourser. C’est un aspect des choses dont on ne parle que rarement. Les médias nous donnent une image complètement différente.

Vous avez vu comme moi, dans les films ou à la télé, quand on parle de la bourse, on voit des gens très agités, qui regardent des écrans emplis de chiffres et qui courent à droite et à gauche. On parle des traders qui gagnent des fortunes et font couler les banques. C’est spectaculaire mais effectivement, on n’y comprend rien.

Et chaque jour, dans les news, on apprend que la bourse a monté, ou qu’elle a baissé. Telle action a monté de façon spectaculaire ou s’est écroulée. Et ça ne s’arrête jamais, d’un côté à l’autre de la planète. Il y a même des ordinateurs qui vont tout seuls en bourse. Et on se demande pourquoi il y a des hausses et des baisses.

Chaque jour, les commentateurs trouvent des explications. La politique ceci, le pétrole cela, les investisseurs ceci, la technologie cela.

Mais papa, explique-nous ce mystère de l’entreprise qui ne rembourse jamais.

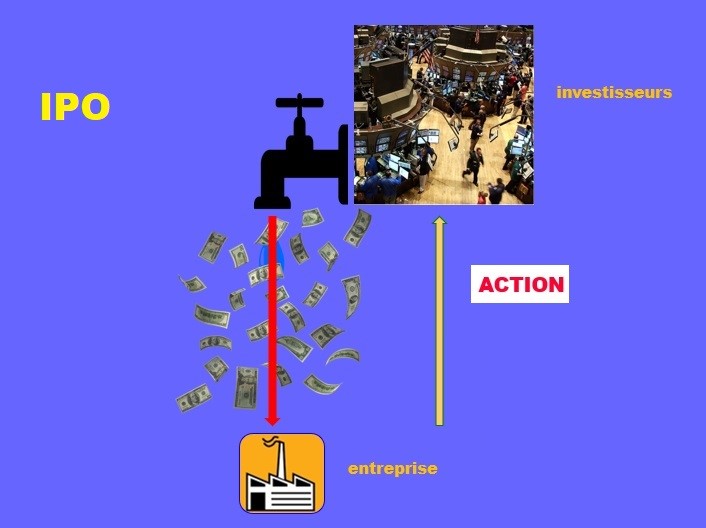

J’y viens. Pour bien comprendre la bourse, il faut commencer par le commencement. Il faut regarder un moment très précis de la vie d’une action, sa création, sa naissance. C’est le point de départ et vous allez voir comme c’est malin.

Je parle de naissance, parce que c’est exactement ça. Un beau matin, une entreprise décide d’entrer en bourse. Elle le fait car elle a besoin d’argent, mais ne veut pas ou ne peut pas passer par sa banque, pour des raisons X ou Y que je vous expliquerai plus tard. La raison la plus simple étant souvent d’ailleurs que la banque ne veut plus prêter car elle a atteint ses limites.

Concrètement, l’entreprise fait imprimer des actions à son nom et les propose en bourse. Bien-sûr c’est préparé. Il y a eu des annonces, de la publicité, des calculs savants pour fixer le prix des actions.

Le jour J, n’importe qui peut acheter une ou plusieurs actions. Tout à l’heure, je vous montrerai comment faire, c’est très simple. Les gens qui achètent pensent que l’entreprise en question va bien travailler et que dans quelque temps ces actions vont prendre de la valeur. Et alors, en les revendant, ils pourront faire un bénéfice. Ils espèrent aussi recevoir des dividendes.

Le plus intéressant, c’est ce qui se passe du côté de l’entreprise. Pour elle, c’est très simple, l’argent qu’elle reçoit en échange des actions qu’elle a fait imprimer, elle le garde pour elle. Comme je vous l'ai dit tout à l'heure, elle ne le remboursera jamais. Pour être plus précis, elle n’a aucune obligation de rembourser, ce qui revient au même !

C’est miraculeux, vous ne trouvez pas ? Vous empruntez de l’argent sans obligation de rembourser.

Vous allez me dire, mais alors pourquoi les gens achètent des actions s’ils ne sont jamais remboursés ? Et pourquoi toutes les entreprises ne vont pas en bourse si c’est tellement miraculeux ?

Oui justement !

Alors parlons des acheteurs d’actions. Les acheteurs d’actions ne sont pas remboursés par l’entreprise, mais ils savent qu’ils peuvent revendre leurs actions dès le lendemain s’ils le souhaitent, et donc récupérer leur mise. Avec bien sûr l’espoir de faire un bénéfice, comme je vous l’ai dit.

Il est même arrivé que des acheteurs d’actions les revendent le jour même ! Pourquoi ? Parce que le cours avait monté en quelques heures. Le cas le plus spectaculaire est celui d’AliBaba, la société chinoise qui concurrence Amazon.

Tu dis qu’ils peuvent revendre très vite leurs actions, mais que se passe-t-il s’il n’y a personne pour les racheter ?

Il y a toujours quelqu’un parce qu’il y a un grand nombre d’intervenants en bourse. Il y a toujours un acheteur, c’est une affaire de prix. Vous réalisez à quel point cette invention est géniale ? Oui, en fait vous pensez que c’est trop beau pour être vrai. Qu’il y a un loup.

Il n’y a pas de loup. Mais j’y pense, si vous voulez impressionner vos copains, vous leur parlerez d’IPO. Prononcez en français A-i-Pi-O, et vous avez le son anglais. IPO est l’abréviation de Initial Public Offering, mot-à-mot, offre publique initiale. En français, le terme technique est « Introduction en bourse ».

Papa, on n’en est pas là ! Mais la question que tu as posée toi-même, pourquoi toutes les entreprises ne vont pas en bourse ? Et puis, tout ça se passe sans contrôle ? Il n’y a pas des fraudes, des abus ?

Mais tu penses à quelles sortes de fraudes ou d’abus ?

|

Je ne sais pas moi. Les entreprises sont prêtes à tout pour aller en bourse, pour faire des IPO, comme tu dis. Emprunter de l’argent sans rembourser, c’est le jackpot. Et puis il y a peut-être des escrocs qui font imprimer des fausses actions et les revendent.

Imprimer des fausses actions, ça ne s’est jamais vu, d’autant moins que les actions « papier » n’existent plus.

La bourse est devenue incontournable pour tout le monde. |

|

Pour les entreprises qui ont besoin d’argent et pour les épargnants qui veulent faire des placements. C’est donc l’intérêt de tous que les choses se passent bien.

Imaginer qu’une entreprise mentirait sur sa vraie valeur pour obtenir plus d’argent qu’elle n’en vaut est inconcevable. Il y a trop d’intervenants, un ou plusieurs cabinets comptables, une ou plusieurs banques-conseils. Une fraude ruinerait la réputation des uns et des autres, et l’entreprise serait à jamais traitée comme une pestiférée.

Et contrairement à ce qui est dit sur les marchés débridés et l’absence de régulation, la bourse est très contrôlée. Mais on va s’arrêter un moment. Je voudrais vous montrer comme il est simple d’acheter ou de vendre des actions sur internet….

Tu veux dire maintenant, là, tout de suite ?

Oui, tout de suite, regardez bien l’écran. Voilà je vais sur le site de ma banque et je clique sur portefeuille. Vous voyez j’ai quelques actions, surtout sur les marchés américains, que je suis en train de tester.

Alors dites-moi le nom d’une entreprise, la première qui vous vient à l’esprit…

Apple !

Ok. Voyons quelle heure il est, oui le nasdaq est ouvert.

Le nasdaq ?

C’est le nom du marché des valeurs technologiques, un marché purement électronique. L’autre marché américain s’appelle le NYSE, ce qui veut dire New York Stock Exchange, le marché historique. Remarquez au passage qu’action, en anglais se dit stock.

Je clique sur acheter et voilà. Vous voyez ce chiffre qui bouge sans arrêt, c’est le cours d’Apple. Et on peut voir comment il a évolué, ce qu’il valait il y a une heure, un jour, un an. Combien ont été vendues, à quel prix… Regardez, plusieurs millions d’actions ont déjà changé de propriétaires. Ces informations sont à la disposition de tout le monde. C’est dingue non.

Je vais en acheter une, pour vous montrer. Le site me propose le prix du marché ou un cours limite. Je clique marché et c’est fait je viens d’acheter une action Apple au prix de 140$. Bien sûr je dois payer des frais. Dans une heure ou deux on regardera si on a gagné ou perdu.

Vous avez vu comme c’est simple… vive internet !

Ok Papa, mais en quoi le fait d’acheter une action change les choses pour Apple ?

Aujourd’hui, à l’instant où je vous parle, rien n’a changé pour Apple, que j’achète une ou mille actions. Il n’y a eu qu’un changement de propriétaire des actions. Mais ce qui compte pour Apple, c’est l’évolution du cours, qui dépend de nombreux facteurs.

Vous allez voir ! Nous sommes pile dans le cœur de la bourse, dans son intérêt pour les entreprises et pour l’économie.

Pour l’entreprise, je vous l’ai dit, il y a un moment important, c’est celui de la première émission d’actions, un événement qui ne se produit pas tous les jours. Si tout va bien, si le prix parait acceptable, si les perspectives économiques de l’entreprise sont bonnes, et si son management parait sérieux, les investisseurs vont acheter les actions mises en vente. Une fois cette IPO réalisée, l’entreprise a en caisse les millions ou les milliards d’euros qui sont le fruit de la vente des actions.

A partir de là, le cours de l’action évolue. Ce cours va monter si de nouveaux acheteurs ont envie d’acheter des actions. Pour ça il faut que les détenteurs d’actions acceptent de vendre. S’il y a plus d’intentions d’achat que d’intentions de vente, le cours monte. Il monte jusqu’au moment où ceux qui ont déjà des actions pensent que leur gain est suffisant, et vendent.

Pendant ce temps, rien ne change pour l’entreprise qui a émis les actions. Que le cours monte ou baisse, sa situation financière ne change pas dans l’immédiat … et à condition que les écarts de cours ne soient pas trop importants.

Si le cours se met à flamber, les choses peuvent changer. Tesla a connu une hausse phénoménale de son cours sur les six premiers mois de 2020, un cours multiplié par quatre ! Cette situation a conduit l’entreprise à faire une nouvelle émission d’actions avec le nouveau prix, qui lui a rapporté cinq milliards de $.

Cinq milliards de $, une somme colossale qui a été immédiatement utilisée pour construire une énorme usine de batteries en Allemagne, et recruter du personnel. Cinq milliards de $, c’est très peu par rapport à la valeur de l’entreprise en bourse, plus de mille milliards de $ à l’époque, donc ça n’a pas créé un changement sensible dans la répartition du capital.

Et pour les actionnaires, anciens et nouveaux, le projet était attractif car ils savaient que cet apport de fonds dans l’entreprise lui permettrait d’être encore plus rentable. Et donc que les perspectives de croissance du cours en bourse étaient excellentes.

Un jeu gagnant-gagnant, comme vous voyez.

Papa, tu nous donnes le tournis !

Ok, revenons sur terre, et regardons les choses avec lucidité. Je vous ai décrit un système qui transforme l’esprit de spéculation des uns en richesse positive pour les entreprises. Imaginez-vous ce que ça veut dire pour l’économie. Des entreprises peuvent investir, se développer, recruter sans être limitées par leurs propres ressources, sans supplier les banques de leur faire crédit et sans demander l’aide de l’État.

Ça mérite quand même que l’on s’intéresse au sujet, vous ne trouvez pas ?

D’accord papa, mais il y a des gens qui perdent parce que les cours baissent

Oui, mais ceux qui perdent connaissaient la règle du jeu, et ils savent qu’ils peuvent regagner ensuite ce qu’ils ont perdu. Ils savent aussi que tant qu’on n’a pas vendu, on n’a pas perdu. Ça s’appelle vivre avec le risque.

Voilà un premier aperçu de cette invention-miracle qu’est la bourse ! Pensez-y, parlez-en autour de vous, c’est la meilleure manière de fixer les choses dans votre mémoire.

Bon, on comprend un peu, mais la bourse c’est pour les riches, non ?

Oui c’est ce que tout le monde à l’air de croire. Tout le monde en France, je précise. Les Français préfèrent les placements pépères à un taux d’intérêt de 2 ou 3 pour cent, question de culture. Aux US et au Canada, tout le monde va en bourse, les riches et les pauvres.

Vous faites de grands yeux, je vous explique.

Aux US et au Canada, les gens n’ont pas tous les jours le nez collé devant des écrans à passer des ordres, à acheter ou à vendre. La majorité des citoyens place une partie de ses revenus dans un portefeuille d’actions qui est géré par des professionnels …

Les fonds de retraites !

Bingo ! Bravo tu as deviné. Il y a les fonds de pension, qui sont une catégorie de ce qu’on appelle les fonds d’investissement.

Les retraites aux US sont gérées par des fonds de pension. Ces fonds de pension récoltent cette épargne et achètent des actions. A court terme, les actions montent et baissent. Mais à partir d’une durée de 10 ans, globalement, les actions prennent toutes de la valeur car l’économie progresse. Il faut savoir qu’en moyenne, le prix des actions double tous les dix ans.

Les fonds de pension revendent une partie des actions achetées 10 ans auparavant pour payer les retraités. Ils ont aussi du cash, car beaucoup d’entreprises paient des dividendes. Un autre sujet brûlant dont je vous parlerai.

Le système est très différent en France, où on parle de répartition. Répartition ça veut dire que les cotisations de ceux qui travaillent paient les retraités. Et quand il y a un déficit, c’est l’État qui paie ! Aux US, le problème ne s’est jamais posé comme ça. Il y a eu des faillites de Fonds de Pension, et là c’est terrible, les retraités ne touchent plus rien. La solution, c’est que les salariés répartissent leur épargne dans plusieurs fonds de pension…

Je pense que pour les retraites, on y viendra en France mais il faudra du temps. En attendant, le mouvement a commencé. C’est assez amusant de voir comment on présente les choses à ceux qui veulent placer par exemple un héritage ou le produit de la vente d’une maison. « Ah monsieur, ah madame, nous vous proposons un placement très rentable et pas trop risqué ». Voilà le mot est lâché. Le risque.

Dès qu’un banquier, enfin, disons un conseiller de clientèle parle de placement à risque, ça veut dire, achat d’actions pour une partie. Le mot bourse n’est pas prononcé, pour ne pas faire fuir le client… Ah ces banquiers !

Mais pourquoi me regardez-vous avec perplexité ?... Vous vous dîtes, c’est trop beau pour être vrai. Je vous comprends un peu, mais patience, on aura l’occasion d’en reparler. Ah mais bien-sûr, c’est parce votre papa ici présent a lui-même a été banquier …

Introduction - La finance au juste qu’est-ce que c’est ?

1-Dis papa, la bourse, à quoi ça sert ?

2-La bourse et les marchés, c’est pareil ?

3-Et qui contrôle la bourse ?

4-On dit que la bourse n’est pas dans l’économie réelle

5-Financiarisation, capitalisme financier, ça fait peur, non ?

6-Papa, explique-nous la banque

7-Et pourquoi les banques sont tellement détestées ?

8-D’après un copain, les banques ne prêtent pas aux startups

9-C’est vrai que la BCE inonde les marchés ?

10-Wall Street, titrisation, ça parait tellement compliqué !

13-Les subprimes ont ruiné des malheureux, non !

14-Un directeur financier, son job, c’est quoi exactement ?

15-D’après nos copains, la comptabilité c’est très ennuyeux

16-Papa, les taux négatifs, on n’y comprend rien

17-C’est vrai qu’avant l’euro, le franc c’était mieux ?

18-C’est vrai cette histoire de la dette des petits-enfants ?

19-Papa, pourquoi n’y a-t-il pas de GAFAM en Europe ?

20-Le vrai responsable des inégalités, c’est la finance

21-Mais papa, lesdividendes, c’est moche, non?

22-La finance, c’est vraiment utile à l’économie ?

23-Mon amie la finance ? Papa, tu exagères